Sommaire

L’ARR, c’est quoi ?

La gestion financière d’une entreprise est cruciale pour son succès. L’ARR, Annual Recurring Revenue, est un indicateur financier clé qui mesure les revenus provenant de contrats récurrents sur une période d’un an.

Il offre une vision stable de la performance financière, en mettant l’accent sur la prévisibilité des revenus. Avant de se plonger dans les détails du calcul de l’ARR, il est essentiel de comprendre en quoi consiste exactement ce concept.

Définition de l’ARR :

L’ARR, ou Revenue Annuel Récurrent, mesure la capacité d’une entreprise à conserver ses clients sur une période annuelle. Il représente le pourcentage moyen des revenus récurrents générés par un certain nombre de clients d’une année à l’autre.

Rôle de l’ARR :

Il offre une vision claire de la fidélité de la clientèle, permettant aux entreprises de prendre des décisions éclairées pour stimuler la croissance et améliorer la satisfaction client.

Pourquoi calculer l’ARR ?

Maintenant que nous avons une idée de ce qu’est l’ARR, voyons pourquoi il est essentiel de le calculer dans le contexte de la gestion d’une TPE ou PME :

- Anticipation des revenus : L’ARR, en offrant une estimation des revenus futurs basée sur la rétention attendue des clients, permet aux entreprises de mieux planifier leurs activités à long terme. En connaissant le nombre de clients qui vont rester abonnés à leurs services et le montant des revenus associés, les entreprises peuvent élaborer des budgets précis, allouer les ressources de manière appropriée et anticiper les besoins en financement.

- Évaluation de la performance : L’ARR sert de métrique de performance clé, aidant les chefs d’entreprise à évaluer l’efficacité de leurs stratégies de fidélisation et d’expansion. Une croissance constante de l’ARR indique généralement une solide rétention des clients et une capacité à attirer de nouveaux abonnés, ce qui témoigne de la pertinence des produits ou services proposés et de l’efficacité des stratégies marketing et de vente. Par contraste, une diminution de l’ARR peut signaler des problèmes potentiels dans la satisfaction client, la concurrence sur le marché ou encore la qualité du service, nécessitant ainsi une réévaluation des stratégies commerciales.

- Optimisation des ressources : En analysant le taux de rétention des clients, les entreprises peuvent mieux répartir leurs ressources et leurs efforts. En identifiant les segments de clientèle les plus rentables et ceux présentant un risque de désabonnement élevé, elles peuvent ajuster leurs stratégies pour maximiser la valeur à long terme des clients. Cela peut impliquer l’investissement dans des programmes de fidélisation, l’amélioration de l’expérience client ou même la personnalisation des offres pour répondre aux besoins spécifiques des clients à fort potentiel. En optimisant l’allocation des ressources, les entreprises peuvent améliorer leur rentabilité et leur compétitivité sur le marché.

- Prise de décision éclairée : La compréhension de l’ARR permet aux chefs d’entreprise de prendre des décisions stratégiques plus éclairées. En analysant les tendances de l’ARR, ils peuvent identifier les opportunités de croissance, les menaces potentielles et les domaines nécessitant une attention particulière. Cela peut inclure l’identification de nouveaux marchés à pénétrer, l’optimisation des stratégies de tarification ou même la recherche de partenariats stratégiques pour étendre leur place sur le marché. En utilisant l’ARR comme indicateur, les dirigeants peuvent naviguer avec confiance dans un paysage commercial en constante évolution et prendre des décisions qui favorisent la croissance et la durabilité à long terme de leur entreprise.

- Attractivité pour les investisseurs : Pour les investisseurs potentiels, l’ARR est un indicateur crucial de la stabilité et du potentiel de croissance d’une entreprise. Lorsqu’on évoque l’ARR, il est essentiel de considérer son impact sur la capitalisation boursière, et les dividendes versés. Ces aspects sont primordiaux pour les investisseurs et les actionnaires, qui cherchent une vision claire de la performance de l’entreprise. Les entreprises, qu’elles soient cotées en bourse ou non, doivent intégrer l’ARR dans leur business plan pour une gestion opérationnelle efficace.

Comment calculer l’ARR ?

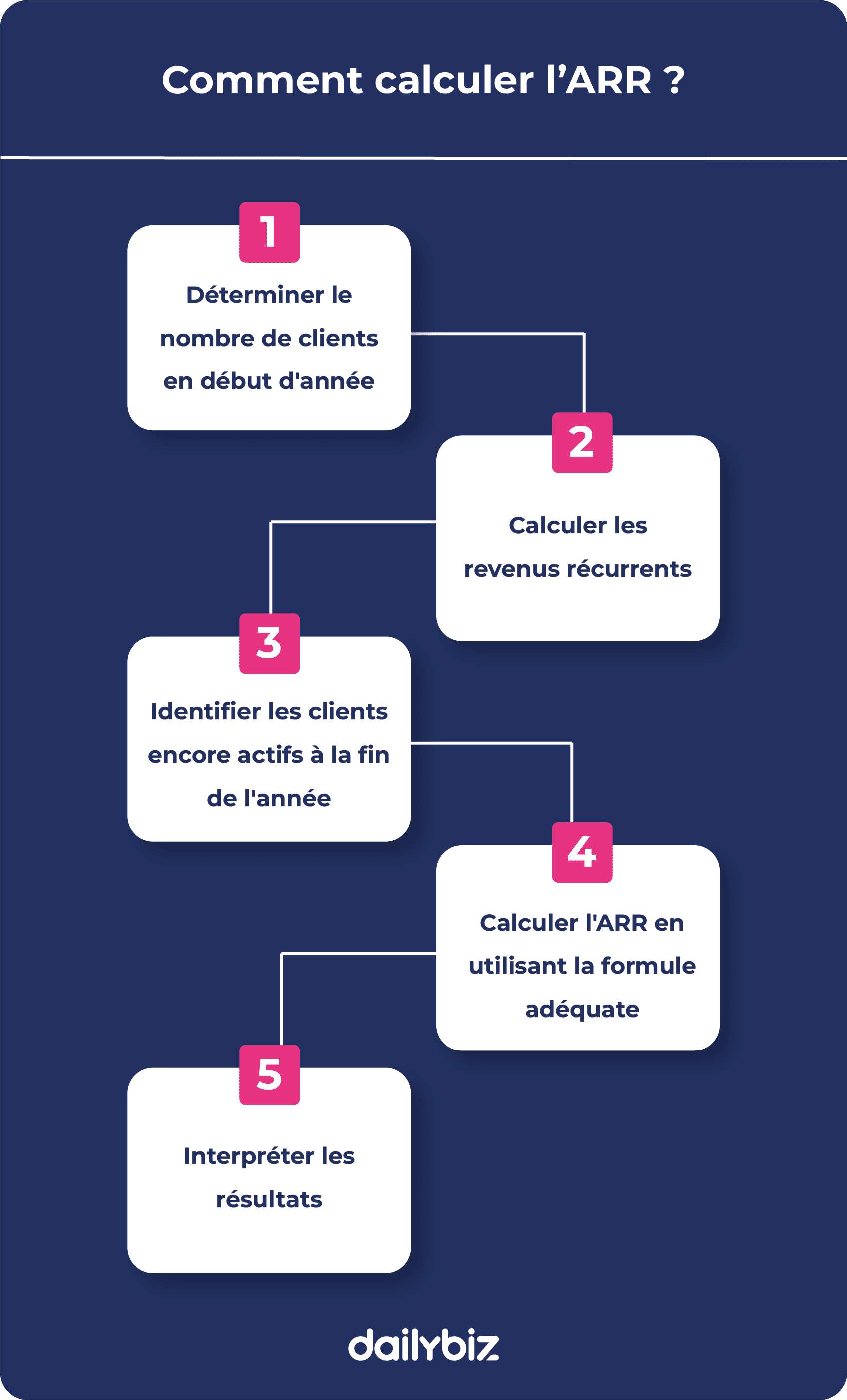

Le calcul de l’ARR est une étape cruciale pour les entreprises soucieuses de leur stabilité financière. Suivez ces étapes simples pour obtenir une mesure précise de la rétention annuelle :

1- Déterminez le nombre de clients en début d’année : Identifiez le nombre de clients actifs au début de la période.

2- Calculez les revenus récurrents : Additionnez tous les revenus provenant de ces clients au cours de l’année.

3 – Identifiez les clients encore actifs à la fin de l’année : Déterminez combien de ces clients sont restés actifs à la fin de la période.

4- Calculez l’ARR : Utilisez la formule suivante :

ARR = [(Revenus récurrents à la fin de l’année – Revenus provenant des nouveaux clients acquis au cours de l’année) / Revenus récurrents au début de l’année] x 100.

5- Interprétez les résultats : Un ARR élevé indique une forte rétention, tandis qu’un ARR plus bas peut nécessiter une attention particulière pour améliorer la fidélité client.

ARR et MRR : quelles sont les différences ?

Il est important de ne pas confondre l’ARR avec le MRR (Revenu Mensuel Récurrent), ce sont deux indicateurs complémentaires mais distincts. Alors, quelles sont les différences entre ces deux métriques cruciales ?

- Période de mesure : L’ARR se concentre sur la rétention annuelle, tandis que le MRR se penche sur la rétention mensuelle.

- Perspective : Alors que l’ARR offre une perspective globale sur une année entière, le MRR est plus spécifique, offrant ainsi la possibilité d’analyser de manière plus détaillée les tendances mensuelles.

- Application : L’ARR est souvent utilisé pour des prévisions à plus long terme, tandis que le MRR est idéal pour des ajustements plus rapides et des interventions immédiates.

En conclusion, comprendre et calculer votre ARR est essentiel pour une gestion de la trésorerie efficace. Cela donne aux chefs d’entreprise des informations précieuses pour prendre des décisions éclairées, anticiper les revenus et renforcer la fidélité client. Dans un monde où la concurrence est intense, l’ARR devient un indicateur clé de performance pour mesurer la croissance et la rentabilité.

Articles suggérés